PIT-11 – wszystko co musisz wiedzieć

Ustawowym obowiązkiem każdego pracodawcy, który zatrudniał w poprzednim roku pracownika, jest sporządzenie, a następnie przekazanie PIT-11. Doręczenie dla pracownika musi nastąpić do końca lutego 2024 roku, natomiast do urzędu skarbowego w terminie do 31 stycznia 2023 roku. Z tego artykułu dowiesz się wszystkich niezbędnych informacji na temat PIT-11.

PIT-11 – co to za druk?

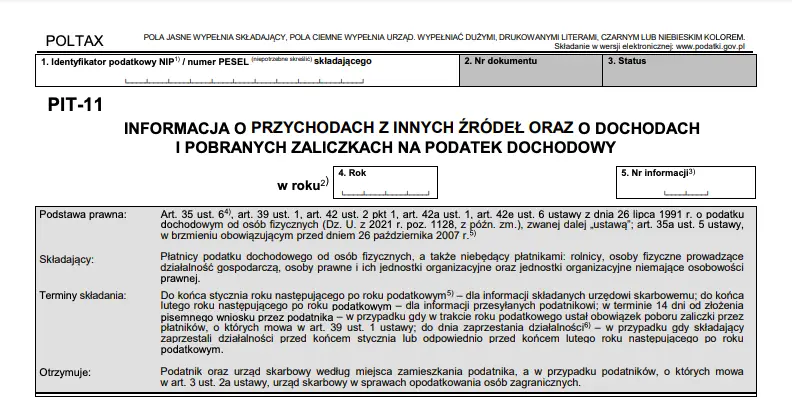

PIT-11 to informacja o uzyskanych przez podatnika dochodach oraz pobranych zaliczkach na podatek dochodowy od osób fizycznych, a także o wysokości potrąconych składek na ubezpieczenie społeczne oraz ubezpieczenie zdrowotne. Deklaracja PIT-11 przekazują płatnicy, czyli pracodawcy dla swoich pracowników, którym wypłacają wynagrodzenie oraz dla odpowiedniego organu podatkowego.

Która wersja formularza w 2023 roku?

Obecna wersja wzoru formularza PIT-11 to wersja 29. Co oznacza, że dla rozliczeń w 2024 roku obowiązuje wyłącznie druk PIT-11 w wersji 29.

Tu znajdziesz formularz PIT-11.

Kto obowiązkowo składa PIT-11?

Obowiązek złożenia PIT-11 spoczywa na pracodawcy, zleceniodawcy oraz na innych płatnikach podatku dochodowego, którzy w imieniu pracowników naliczają i odprowadzają podatek dochodowy oraz składki na ubezpieczenia społeczne i zdrowotne w ramach wynagrodzenia dla swoich pracowników.

Pracodawca sporządza deklarację PIT-11 w trzech egzemplarzach

- dla pracownika

- dla urzędu skarbowego właściwego dla pracownika

- dla siebie w ramach dokumentacji kadrowo-księgowej

Do kiedy złożyć PIT-11?

Warto wyszczególnić podstawowe dwa terminy związane z informacją PIT-11.

Pierwszy termin sporządzenia oraz przesłanie informacji dla urzędu skarbowego upływa 31 stycznia 2024 roku jedynie w formie elektronicznej.

Drugi termin przekazania PIT-11 dla pracowników upływa 29 lutego 2024 roku. Forma przekazania jest dowolna. Pracodawca może przekazać formularz osobiście, listownie lub elektronicznie.

Jak uzupełnić druk PIT-11?

W części wstępnej trzeba uzupełnić NIP płatnika, na przykład pracodawcy, oraz rok, za który tworzony jest PIT-11.

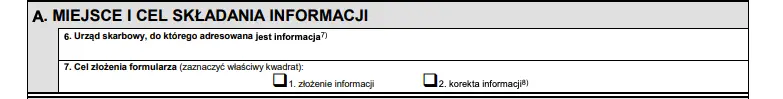

W części A podaje się miejsce (urząd skarbowy właściwy dla pracownika według miejsca zamieszkania) oraz określa cel złożenia deklaracji (złożenie informacji lub korekta informacji).

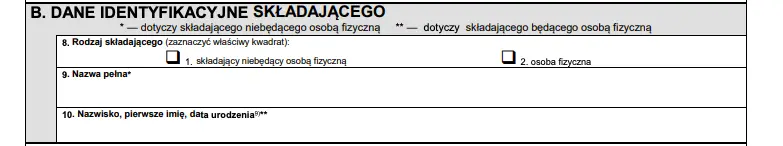

W części B jest miejsce na dane identyfikacyjne składającego np. pracodawcy.

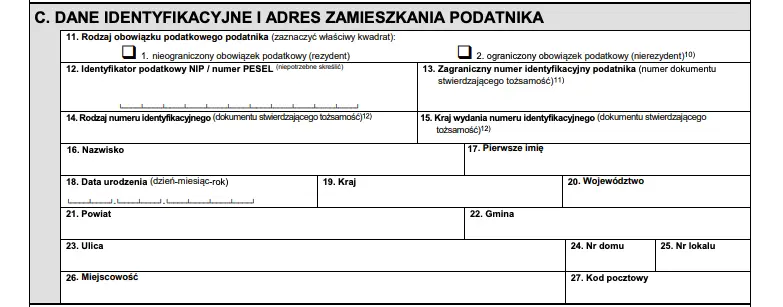

W części C należy podać dane identyfikacyjne oraz adres zamieszkania podatnika (pracownika).

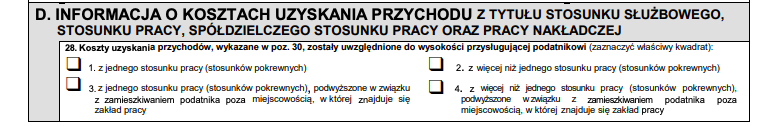

W części D oznacza się informacje związane z kosztami uzyskania przychodu z tytułu służbowego, stosunku pracy, spółdzielczego stosunku pracy oraz pracy nakładczej.

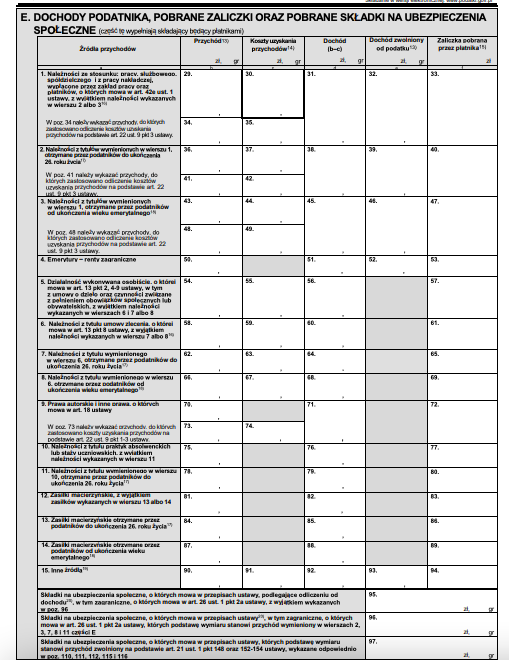

W części E trzeba zadeklarować informacje na temat dochodów podatnika, pobranych zaliczek oraz pobranych składek na ubezpieczenie społeczne z tytułu odpowiedniego stosunku pracy.

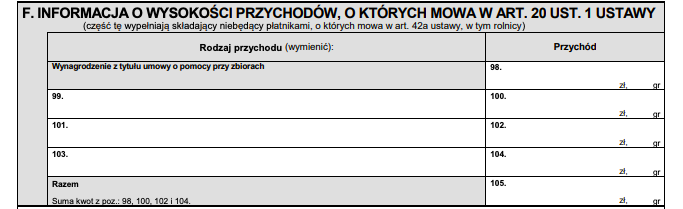

W części F zamieszcza się, jeśli wystąpiły, informacje o przychodach określonych art. 20 ust.1 ustawy o podatku dochodowym od osób fizycznych, czyli przychody z innych źródeł np. stypendia, nagrody i dopłaty.

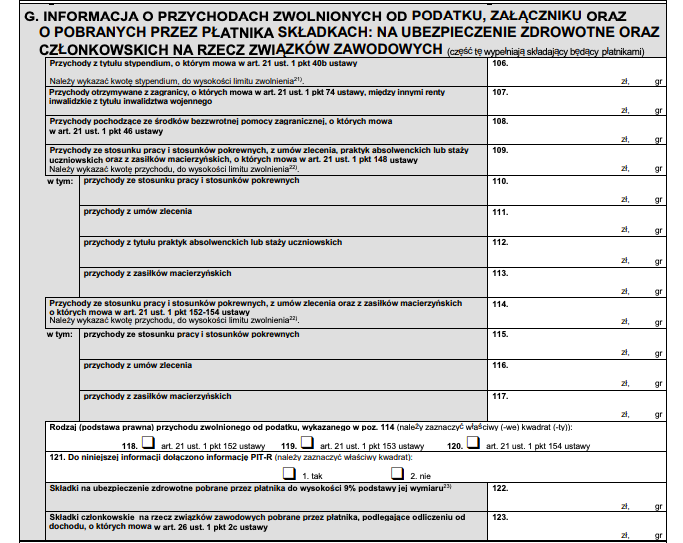

W części G trzeba zawrzeć informacje o przychodach zwolnionych od podatku, załączniku PIT-R, czyli informacji o wypłaconych podatnikowi kwotach z tytułu pełnienia obowiązków społecznych i obywatelskich, oraz o pobranych przez płatnika składkach na ubezpieczenie zdrowotne, oraz członkowskich na rzecz związków zawodowych.

W części H jest miejsce na podpis płatnika lub pełnomocnika.

W ostatniej części, I, jest miejsce na podpis osoby upoważnionej do sporządzenia informacji w części F.

PIT-11 za 2023 rok – obowiązki płatnika

Obowiązki płatnika związane z tworzeniem PIT-11 można podzielić na trzy etapy.

- Przygotowanie formularza PIT-11 przez płatnika (samodzielnie, na formularzu interaktywnym udostępnionym przez ministerstwo lub w specjalnej aplikacji do przygotowania PIT)

- Przekazanie do urzędu skarbowego informacji PIT-11 w formie elektronicznej w terminie do 31 stycznia 2024 roku

- Przekazanie do podatnika informacji PIT-11 w dowolnej formie w terminie do 29 lutego 2024 roku

Jak rozliczyć PIT-11 w 2024 roku?

Osoby, które dostały PIT-11 powinny na jego podstawie stworzyć zeznanie roczne PIT-37 lub PIT-36. Przychody, koszty uzyskania przychodów, dochody, zaliczki oraz składki na ubezpieczenia społeczne i zdrowotna należy przenieść do odpowiednich okienek o tej samej nazwie do zeznania rocznego. Podatnicy mają czas na rozliczenie roczne do 30 kwietnia 2024 roku.

Konsekwencje braku PIT-11

Warto wspomnieć, że w konsekwencji za niezłożenie przez płatnika deklaracji podatkowej w terminie jest wykroczeniem, za które kara wskazana jest w kodeksie karnym skarbowym. Zgodnie z art. 56 § 4 w zw. z 56 § 3 i art. 48 kks za niezłożenie PIT-11 w terminie grozi odpowiedzialność w postaci grzywny.

Zamów rozmowę z Księgowym inFaktu

Podziel się nim ze znajomymi